SPDR ETF Dow Jones - DIA - 09/02/2018

Stratégie court terme : Négative (20%) / Tendance -

Stratégie long terme : Positive (90%) / Tendance -

Caractéristiques de l’ETF

L'ETF DIA (SPDR) réplique l'indice Dow Jones Industrial Average qui est composé des 30 principales valeurs américaines, les « blue chip », sélectionnées selon l’importance de leur capitalisation boursière. L’ETF DIA est actuellement le tracker de référence pour répliquer le plus prestigieux et ancien indice américain avec des frais limités à 0,17% et un encours sous gestion de 23871M$.

La réplication de l'indice est directe (physique) et il y a une politique de distribution des dividendes sur une base mensuelle.

ETFs alternatifs : CIND (iShares en USD)

Indice & composantes

Pour une valeur américaine, intégrer le Dow Jones est considéré comme une consécration, tant il faut être établi pour y parvenir, ainsi n’y siègent que les sociétés emblématiques de l’Amérique comme IBM, Coca Colas, Boeing ou Goldman Sachs. L’intérêt de cet indice est en premier lieu la qualité et la robustesse de ses composantes tandis que la capitalisation boursière moyenne en son sein est de 236md$, avec une pondération sectorielle équilibrée dont les 3 principaux secteurs sont les valeurs industrielles (24,2%) ou l’on retrouvera des grands noms comme 3M, Dupont de Nemours ou Boeing, les valeurs financières (16.8%) avec les grandes banques américaines, le secteur technologique (17%) incluant les valeurs les plus établies comme IBM, Apple et Microsoft.

Le DJIA est un indice beaucoup plus étroit que le S&P500 et peut se révéler plus volatile, par exemple lorsque les valeurs financières sont sous pression. Les multiples du Dow Jones sont actuellement autour de 20x les résultats 2018, ce qui est clairement dans la moyenne haute (historiquement entre 15 et 20x) mais doit être mis en regard d’une croissance de l’économie supérieure à 2% dans un contexte de taux encore bas et d’une industrie sensible aux cours du pétrole qui vient d’entamer sa remontée. L’indice a affiché régulièrement depuis quelques mois des plus hauts historiques, et a franchi récemment à la hausse le seuil des 25000 pts. L’indice a profité de l’élection de D.Trump et de ses promesses de programme massif d’infrastructure, de baisses d’impôts et de la déréglementation annoncée sur les banques qui bénéficie aussi à ces secteurs.

Le nouveau cycle de hausse des taux devrait rester progressif sauf si les signes d’inflation venaient à s’intensifier, tandis que le dollar est en train de baisser face à l’Euro et d’autres monnaies ce qui devrait bénéficier aux entreprises américaines, d’autant plus que les marges des entreprises sont en haut de cycle. La tendance haussière de l’indice qui dure depuis 8 ans semblent suggérer que la longévité du cycle est lié au couple faible taux/croissance modérée qui peut encore perdurer un certain temps.

Derniers développements

Le DJIA a progressé de 25,1% en 2017, et affiche une baisse de -3,5% depuis le début de l’année 2018. La forte hausse des taux à 10 ans US qui s’est accentuée au mois de février (+40 bp à 2,85%) qui menace les marchés obligataires et l’apparition de premiers signes d’inflation sur les salaires dans la statistique mensuelle du mois de janvier (qui devra être confirmée le mois prochain), vient de fournir au marché une raison de corriger les excès des deux derniers mois. Le seuil psychologique des 3% sur les taux à 10 ans US n’est pas loin, et la FED pourrait modifier sa politique accommodante en cas de signes tangibles d’inflation et accélérer le rythme de hausse des taux ce qui pourrait mettre fin au cycle de croissance US qui semble déjà assez mature.

La grande nouveauté est également le retour de la volatilité sur l’indice. Cependant celle-ci qui a touché un plus bas à 9 au début du mois de janvier est remontée à 50 en séance en début de semaine, les cours sont presque redescendus au plus bas mais la volatilité reste pour l’instant sur les niveaux de 30 ce qui représente une divergence significative qui peut potentiellement annoncer une fin prochaine de la baisse.

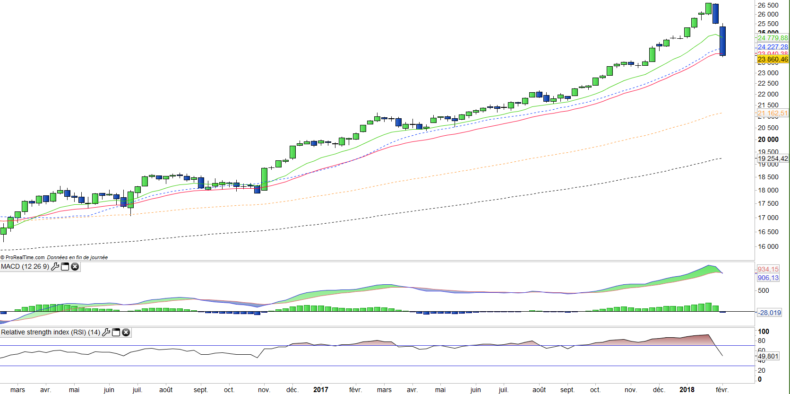

Données journalières

Le graphique journalier montre qu’après l’attaque du début de semaine qui s’est arrêté sur le support des 24000 pts, une forte réaction haussière a eu lieu, matérialisée par un grand chandelier blanc qui n’a pas été suivie d’effet. Le rebond est terminé et la relance baissière est en place avec un nouveau grand chandelier noir qui perce le support et indique l’étape suivante des 23000 pts qui correspond à la MM200E qui semble un endroit idéal pour stopper la baisse.

Données hebdomadaires

Sur le graphique hebdomadaire, on peut constater la formation d’un cœur de baisse cette semaine, après le démarrage baissier intervenu en fin de semaine dernière. Les moyennes mobiles sont enfoncées, ce qui reste à confirmer en fin de semaine. Cette situation devrait aboutir au renversement baissier des oscillateurs techniques, ce qui aura des conséquences à moyen terme. De nouveaux objectifs s’ouvrent, le premier étant dans la zone des 23000 pts, niveau ou devrait s’organiser un rebond.

Objectifs de l’ETF

Accéder aux 30 plus grandes capitalisations US, principalement dans les secteurs Financier, Industriel et Technologique

Caractéristiques

| Date de lancement | 14/01/1998 |

| Frais | 0,17% |

| Emetteur | SPDR |

| Benchmark | Dow Jones Industrial Average |

| Code/Ticker | DIA |

| ISIN | US78467X1090 |

| UCITS | Non |

| Statut EU-SD | Oui |

| Monnaie | $ |

| Place de cotation | NYSE Arca |

| Encours du Fonds | 23 871 M$ |

| PEA | Non |

| SRD | Non |

| Dividende | distribué |

| Risque de change | Oui (€/$) |

| Nombre de sociétés | 30 |

| Risque | 3/5 |

Répartition géographique

| USA | 100% |

Répartition sectorielle

| Industrials | 24% |

| Information Technology | 17% |

| Financials | 17% |

| Consumer Discretionary | 15% |

| Health Care | 13% |

| Consumer Staples | 6% |

| Energy | 5% |

| Materials | 2% |

| Telecommunication Services | 2% |

Principales composantes

| Boeing | 10% |

| Goldman Sachs | 7% |

| 3M Company | 6% |

| UnitedHealth Group | 6% |

| Mac Donald | 5% |

| Home Depot | 5% |

| Apple | 4% |

| Caterpillar | 4% |

| IBM | 4% |

| Johnson & Johnson | 4% |