Amundi ETF Chine (CC1) - 14/02/19

Stratégie court-terme : Positive (100%) / Tendance +

Stratégie long-terme : Positive (90%) / Tendance +

Caractéristiques de l’ETF

L'ETF CC1 (Amundi) créé en 03/2009 cote en EURO sur Euronext et réplique l'indice MSCI China-H dividendes nets réinvestis («net return»), qui est composé des principales valeurs chinoises cotées à Hong-Kong et composé pour 2/3 de valeurs financières.

Ces actions sont soumises à la réglementation chinoise mais libellées en dollar de Hong Kong (HKD). Les actions chinoises H sont, à la différence des actions A, disponibles aux investisseurs non-résidents en Chine. L'objectif d'écart de suivi (« tracking error ») maximal entre l'évolution de la valeur liquidative du Fonds et celle de l'Indice MSCI China H est de 2%. Ce tracker présente un risque de change lié à l’exposition de l’Indice MSCI China H, résultant de l’évolution de la devise de référence, le dollar de Hong Kong (HKD).

Les frais de cet ETF sont de 0,55% pour un actif sous gestion de 117M€. La méthode de réplication est synthétique (via des swaps) et cet ETF est éligible au PEA.

ETF alternatifs : CSIA (Lyxor en Euro), FXI (iShares en USD)

Derniers développements

L'indice CC1 progresse de 10.1% depuis le début de l'année et efface donc complètement la baisse de 2018 (-8.75%) en revenant au niveau de fin 2017. Ce rétablissement est naturellement dû aux espoirs d'accord commercial entre les USA et la Chine, tandis que D.Trump vient d'évoquer la possibilité de différer les hausses de tarifs après le 1er mars si des progrès suffisamment significatifs ont lieu, ce qui semble indiquer que c'est probablement le cas mais que les négociateurs ont encore besoin de temps pour finaliser un accord que les USA souhaitent global.

La croissance chinoise est en net déclin depuis quelques mois, du fait des contraintes intérieures (freins sur l'accès au crédit pour réduire l'endettement des entreprises) et extérieures (trade war, ralentissement en Europe). La baisse de la croissance chinoise pourrait également constituer un enjeu politique, si elle s'accélère. les autorités chinoises ont donc intérêt à calmer le jeu.

Indice & composantes

Les actions entrant dans la composition de l’Indice MSCI China-H sont issues de l’univers des valeurs les plus importantes du marché chinois.

L’Indice MSCI China-H est composé de 68 constituants, il est donc relativement diversifié. Le secteur financier (banques et assurances) représente toutefois environ 66% de la capitalisation tandis que la China Construction Bank représente 16% de l’indice.

La Chine est la seconde puissance économique mondiale derrière les USA avec un PIB d’environ 13 600 md$ en 2017, premier exportateur mondial et qui détient les premières réserves de change au monde. La récession mondiale de 2009 a interrompu la dynamique de croissance continue dans laquelle la Chine s'était engagée, et les limites d'une croissance axée essentiellement sur les exportations sont apparues. Du fait du ralentissement économique mondial et de la baisse des échanges, la croissance chinoise a décéléré pour descendre sous les 7% en 2015, son plus bas niveau depuis 25 ans, et cette tendance se poursuit. En 2017, la croissance a atteint 6,9% du PIB en amélioration par rapport à 2016 (6,7%).

La dette des entreprises d’état représente 145% du PIB tandis que la dette du secteur privé représenterait plus de 200% du PIB. Par ailleurs, la qualité des actifs bancaires s’est dégradée depuis plusieurs années et cette tendance est probablement sous-estimée en raison de l’importance du shadow banking.

De nombreux défis persistent liés au problème du vieillissement de la population, du manque d'ouverture du système politique, de la compétitivité d'une économie dépendante des dépenses d'investissement élevées et de l'expansion du crédit. Les secteurs de l'industrie manufacturière et de la construction contribuent à près de la moitié du PIB de la Chine, mais le pays mise de plus en plus sur les services et la consommation intérieure.

La Chine anticipe pour 2019 un ralentissement de sa croissance autour 6-6,5%, donc un atterrissage en douceur progressif lié au nouveau modèle de croissance, davantage basé sur la qualité correspondant à une montée en gamme de l'industrie et des services mais également axée sur la réduction des déséquilibres majeurs actuels (dette trop élevée, surcapacités dans l'industrie et l'immobilier). La Chine ne semble plus dans la course à la croissance mais à la recherche d'un modèle plus équilibré et pérenne dont le socle est la montée en gamme de son industrie par la technologie et l’expansion des services et de la consommation intérieure.

La Chine fait face à des problèmes géopolitiques avec la plupart de ses voisins (Inde, Japon…) et surtout en mer de Chine, du fait de ses projets d’expansion territoriale qui pourraient mener à des confrontations militaires. Sa confrontation avec les USA, au niveau commercial, pourrait s’amplifier sous fond de crise coréenne.

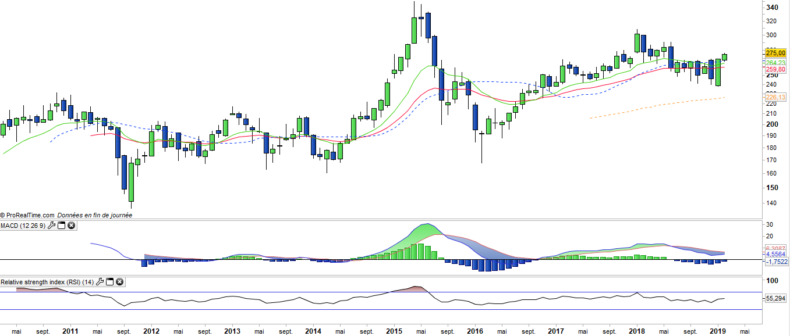

Données mensuelles

Le graphique mensuel permet de visualiser une importante figure qui représente un avalement haussier mensuel réalisé au moins de janvier grâce à un puissant chandelier haussier d'une amplitude de près de 10% qui vient annuler la baisse des 6 derniers mois et valider un rétablissement de la tendance à long en revenant au-dessus des MME13,20 et 26. Reste à savoir si ce rétablissement va donner lieu à une poursuite de la hausse ou une stabilisation sous forme de trading range.

Données hebdomadaires

Le graphique hebdomadaire montre la rupture de l'oblique baissière fin janvier, qui a été confirmée depuis par le croisement des MME13 & 26, et le croisement de la ligne de zéro par le MACD. L'autre point technique significatif est la rupture de la résistance des 270€ sur laquelle butait l'indice depuis l'été. CC1 s'est libéré techniquement des points de blocages majeurs au cours des 3 dernières semaines. L'objectif à court terme est un retour vers les plus hauts de 2018 vers 290€.

Objectifs de l’ETF

Accéder à la Chine via un ETF répliquant un indice qui couvre 68 sociétés

Prendre en compte les risques de change et la volatilité de ce grand pays émergent

Caractéristiques

| Date de lancement | 03/03/2009 |

| Frais | 0,55% |

| Emetteur | Amundi |

| Benchmark |

MSCI China H

|

| Code/Ticker | CC1 |

| ISIN | LU1681043912 |

| UCITS | Oui |

| Statut UE-SD | Hors périmètre |

| Monnaie | Euro |

| Place de cotation | Euronext Paris |

| Encours du Fonds | 117 M€ |

| PEA | Oui |

| SRD | Oui |

| Risque de change | Oui |

| Nombre de sociétés | 50 |

| Risque | 4/5 |

Répartition géographique

| Chine | 100% |

Répartition sectorielle

| Finance | 66% |

| Energie | 9% |

| Industrie | 7% |

| Matériaux | 4% |

| Services de communication | 4% |

| Biens de consommation cyclique | 3% |

| Santé | 2% |

| Autres | 5% |

Principales composantes

| China Construct Bank | 17% |

| ICBC | 10% |

| Ping an Assurance | 10% |

| Bank of China | 7% |

| China Petroleum Chem | 4% |

| Petrochina Co | 3% |

| China Life Insurance | 3% |

| Agricult BK China | 3% |

| China Merchants Bk | 3% |

| China Pacific Insur | 2% |