Invesco Dynamic Building & Construction - PKB - 08/06/2018

Stratégie court terme : Positive (60%) / Tendance +

Stratégie long terme : Positive (55%) / Tendance +

pour accéder à nos achats / ventes sur les indices

Caractéristiques de l’ETF

L'ETF PKB (Powershares) créé en 10/2005 reproduit un l’indice basé sur une sélection étroite de 30 valeurs spécialisées principalement dans les métiers de la construction, du bâtiment et de l’ingénierie. Il s’agit d’un indice très spécialisé d’un point de vue géographique, composé essentiellement de valeurs américaines et coté en USD. Le Fonds et l'indice sont réajustés trimestriellement en février, mai, août et novembre selon divers critères (dont la qualité et le momentum).

Les frais de cet ETF s’établissent à 0,63% dans la moyenne haute de notre sélection et le montant des actifs sous gestion est d’environ $258m. La méthode de réplication est directe et il y a une politique de distribution des dividendes

ETFs alternatifs : ITB (iShares, USD), XHB (SPDR, USD)

Indice & composantes

Cet ETF est assez diversifié d’un point de vue des sous-segments avec 29% des titres liés à la construction individuelle, environ 22% en en matériaux de construction, 7% de sociétés fabricants de machines & équipements, 5% dans l’industrie forestière...

PKB est composé de valeurs de qualité comme Home Depot ou Martin Marietta et a un biais valeurs de croissance, ce qui explique son dynamisme.

L’ETF a connu une volatilité plutôt inférieure à celle du marché américain (S&P500) malgré des caractéristiques cycliques liées au marché de la construction et du bâtiment (influencé par la croissance du PIB et taux d’intérêts), par ailleurs les sommets d’avant-crise (2007) ont été dépassés dès la fin 2013. L’intérêt de cet ETF réside dans l’originalité et la qualité de sa sélection.

PKB reproduit assez mal son indice de référence (S&P500 Construction & Engineering) du fait d’une sélection différente et beaucoup plus ouverte. Dans ce panier de valeur, on va retrouver un certain nombre de thématiques parmi lesquelles la construction individuelle ou collective qui est bien entendu très corrélée à la croissance américaine qui reste soutenue à un rythme de 2 à 2,5% par an, et aussi dépendante d’un environnement de taux raisonnablement bas, car malgré la remontée récente, le 10 ans américain reste autour de 2,9%.

L’élection de D. Trump a été favorable à ce secteur dans la mesure où le nouveau président américain envisage un grand programme d’infrastructure qui profiterait directement à l’industrie américaine, et a voté des baisses d’impôts massives. Toutefois le président américain a déjà perdu beaucoup de capital politique sur un certain nombre de sujet, et il n’est pas certain qu’il puisse mener à bien ses projets qui d’ailleurs prennent du retard. Il est probable que les ambitions du président soient revues à la baisse, alors que les républicains au pouvoir dans les deux chambres veulent éviter tout nouveau dérapage en termes de déficit budgétaire.

Le cycle de croissance de l’économie américaine constitue l’autre inconnue, tandis que le cycle économique US a une certaine maturité et que la FED devrait continuer de remonter les taux progressivement lors des prochains mois. Toutefois une récession parait difficilement envisageable avant 2020.

Derniers développements

La performance de PKB a atteint 24.4% en 2017, ce qui est une nouvelle fois supérieur au S&P500 (+19,4%), mais l’indice a consolidé significativement depuis le début de l’année (-8.3%) contre +3.7% pour l’indice de référence US. L’indice a en effet souffert dans la première partie de l’année de la hausse des taux longs (à 10 ans) qui ont dépassé les 3%, tandis que la construction est par nature corrélée aux taux d’intérêts. Cependant cette hausse semble pour le moment stabilisée autour des 3%, malgré la très bonne tenue de l’économie mondiale en générale et américaine en particulier.

La politique protectionniste de D.Trump n’aura pas d’impact sur le secteur très lié à l’économie locale et qui sera d’autant plus protégé. Le cycle de croissance américain semble encore loin de la surchauffe et du retournement tandis que le plein emploi n’alimente que très modérément l’inflation. C’est un contexte très porteur pour ce secteur.

Données hebdomadaires

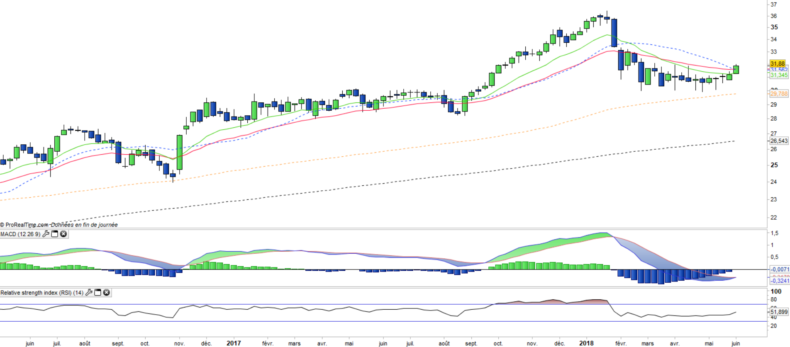

Sur le graphique hebdomadaire, on distingue encore une fois la structure de creux en arrondi et une sortie haussière qui vient déborder les MME20 et 26. Le MACD est tout proche de se croiser à la hausse, ce qui viendrait en confirmation de la sortie haussière. Une accélération de la hausse est attendue dans les prochains jours/semaine.

Données journalières

Le graphique journalier montre un net franchissement haussier de la MME100 tout en formant une structure de creux en arrondi, ce qui représente une structure doublement haussière à court terme. La résistance des 32$ devra toutefois être dépassée pour que le mouvement libère tout son potentiel et permette à l’indice de revenir vers ses plus hauts du début d’année situés vers 36$.

Objectifs de l’ETF

Exposition au sens large au secteur de la construction US

Prendre en compte l'impact potentiel des décisions de l'administration Trump sur le secteur. Les décisions se font attendre.

Caractéristiques

| Date de lancement | 26/10/2005 |

| Frais | 0,63% |

| Emetteur | PowerShares - Invesco |

| Benchmark | Dyn. Buil&Cons. Intellidex index |

| Code / Ticker | PKB |

| ISIN | US73935X6664 |

| UCITS | Non |

| Statut EU-SD | Oui |

| Monnaie | $ |

| Place de cotation | NYSE |

| Encours du Fonds | 259 M$ |

| PEA | Non |

| SRD | Non |

| Dividende | Distribué |

| Risque de change | Oui (€/$) |

| Nombre de sociétés | 30 |

| Risque | 3/5 |

Répartition géographique

| USA | 100% |

Répartition sectorielle

| Home Building | 29% |

| Building products | 22% |

| Construction Machinery | 7% |

| Construction & Engineering | 7% |

| Forest Products | 5% |

| Others | 30% |

Principales composantes

| Martin Marietta Materials | 5% |

| NVR | 5% |

| Home Depot | 5% |

| PulteGroup | 5% |

| Tractor Supply | 5% |

| Vulcan Materials | 5% |

| Dr Horton | 5% |

| AO Smith Corp | 5% |

| Cavco Industries | 3% |

| Continental Building Products | 3% |