Lyxor ETF Basic Resources - BRE - 07/05/2018

Stratégie court terme : Positive (100%) / Tendance +

Stratégie long terme : Positive (100%) / Tendance =

Caractéristiques de l’ETF

L’ETF Lyxor BRE (Basic Ressources UCITS Europe) créé en 08/2006 côte en Euro sur Euronext et cherche à répliquer l’indice STOXX600 Basic Ressources Europe composé de 22 valeurs européennes dont environ 2/3 sont anglaises, ce qui implique un risque significatif lié à la parité Euro – Livre Sterling qui peut être assez volatile en cette période de Brexit.

Les frais de cet ETF sont de 0.3% et les actifs sous gestion d’environ 225M€. La réplication est indirecte (via Swap) et il y a une politique de capitalisation des dividendes. Cet ETF est éligible au PEA.

ETF alternatifs : EXV6 (iShares en Euro)

Indice & composantes

Il s’agit d’un indice assez resserré composé de 22 grandes sociétés minières, en majorité cotées à Londres.

Les 3 plus grandes sociétés minières, Rio Tinto, BHP Billington et Glencore représentent environ 50% de la pondération de l’indice et sont cotées en £ sur le LSE. Ce sont des sociétés minières diversifiées (Minerai de fer, Cuivre, Charbon…) avec des capitalisations boursières comprises en €50 et 75md€. Ces sociétés sont cotées sur des places européennes (surtout Londres) mais les exploitations minières sont le plus souvent situées en Afrique, en Australie ou dans les Amériques.

Après cinq années difficiles (2011-2015), les prix des produits de base ont commencé à se redresser en 2016, en raison des annonces de réduction de capacité chinoise (principalement en acier et en aluminium) et un vent d’optimisme autour de la victoire de Donald Trump aux élections présidentielles américaines, lié à la promesse d’un grand programme d’infrastructures, comme principaux déclencheurs. L’évolution des prix des principaux minerais a plutôt été favorable en 2017 pour un certain nombre de métaux (aluminium, cuivre, Nickel, Palladium…) du fait d’une réduction des surcapacités venues de Chine, et de thématiques porteuses comme la voiture électrique et les énergies renouvelables. La demande actuelle tient aussi beaucoup au soutient monétaire de la Chine à son économie (immobilier/construction en particulier), et peut paraître donc un peu fragile.

La diversification est au cœur de la stratégie des grandes sociétés minières qui souhaitent plutôt développer des capacités dans les secteurs d’avenir (Aluminium, Cuivre…) et les diminuer dans les secteurs en difficulté (Charbon…). Le secteur dépend de deux grands facteurs que sont la demande, en particulier pour les infrastructures et le secteur industriel (construction et automobile) principalement en provenance de Chine et des USA, mais aussi d’Europe et de grands émergents comme l’Inde, mais surtout de l’offre jusqu’ici pléthorique. Le scénario d’une baisse drastique des capacités chinoises ne semble pas à l’ordre du jour, en particulier dans le minerai de fer, mais la mise en place de taxe à l’importation par les USA sur certains métaux (aluminium) pourrait inciter la Chine à plus de discipline sur l’offre.

BRE reste un support assez volatile, qui est très sensible aux variations de la demande mais aussi des ajustements de l’offre.

Derniers développements

BRE a enregistré une hausse de 22,3% en 2017, qui est nettement supérieure à celle du Stoxx600NR (10,6 %) et qui est liée au rebond des matières premières, une tendance qui se poursuit en 2018.

Depuis le début de l’année, l’indice progresse de 6.3% et se comporte de nouveau mieux que le stoxx600NR (+1,4%). La hausse de l’indice est liée en partie aux sanctions décidées par l’administration US sur les compagnies russes, ainsi que sur les taxes à l’importation sur l’aluminium et l’acier qui toucheront surtout la Chine. De telles actions pourraient avoir un effet sur l’offre de métaux, tandis que dans le même temps la demande mondiale reste très forte avec une croissance du PIB qui devrait atteindre près de 4% en 2018, ce qui inclue une zone Asie très dynamique.

Les prix des principales matières premières (cuivre, acier, aluminium…) restent bien orienté et reste un catalyseur fort pour le secteur et en particulier pour les deux grandes capitalisations, BHP et Rio qui sont sur des plus hauts de 3 ans.

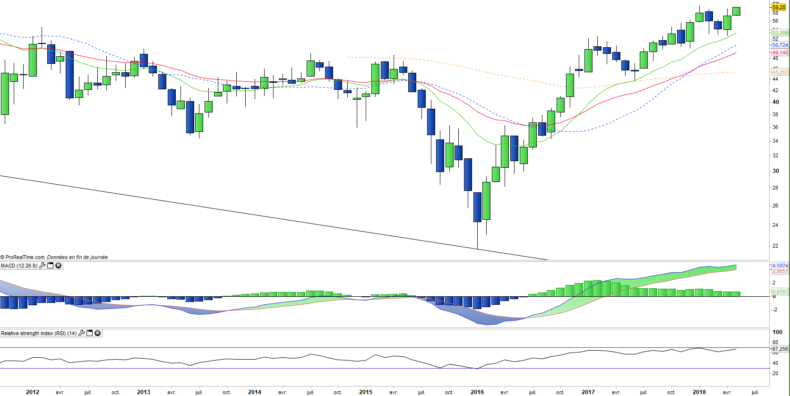

Données mensuelles

Le graphique mensuel montre une tendance haussière très soutenue du secteur des mines & métaux européen, qui se trouve sur les plus hauts de l’année et qui revient progressivement sur les niveaux de 2011. Il n’y a plus d’obstacles techniques avant le sommet de 2011 situé à 65€, et dans le même temps il n’y a pas de surchauffe visible sur les oscillateurs techniques. La tendance est bien installée.

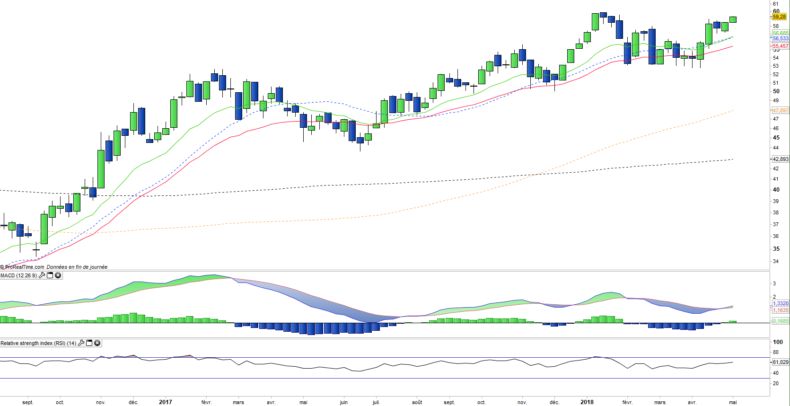

Données hebdomadaires

Sur le graphique hebdomadaire, on peut voir qu’après un épisode correctif finalement assez peu profond, l’indice reprends le chemin de la hausse et semble sur le point d’afficher de nouveaux plus hauts. Les oscillateurs se sont recroisés à la hausse, le MACD en particulier qui donne le signal de l’accélération haussière. BRE semble un secteur à privilégier car plus fort que l’indice de référence.

Objectifs de l’ETF

Exposition à 22 valeurs minières européennes

Caractéristiques

| date lancement | 25/08/2006 |

| Frais | 0,3% |

| Benchmark | Stoxx600 Basic Resources Net Return |

| Emetteur | Lyxor |

| Ticker | BRE |

| ISIN | FR0010345389 |

| UCITS | Oui |

| Statut EU-SD | Hors périmètre |

| Devise | € |

| Place cotation | Euronext |

| Encours du Fonds | 227 M€ |

| Méthode de réplication | Indirecte (via un swap) |

| Dividende | Capitalisé |

| PEA | Oui |

| SRD | Oui |

| Risque de change | Oui (£/€) |

| Nombre de sociétés | 22 |

| Risque | 4/5 |

Répartition géographique

| Royaume Uni | 23% |

| Suisse | 19% |

| Australie | 15% |

| Finlande | 10% |

| Luxembourg | 10% |

| Suède | 6% |

| Jersey | 3% |

| Norvège | 3% |

| Afrique du Sud | 3% |

| Autres | 7% |

Répartition sectorielle

| Matériaux | 95% |

| Energie | 3% |

| Biens de consommation durable | 2% |

Principales composantes

| Glencore Xstrata | 19% |

| Rio Tinto | 16% |

| BHP Billiton | 15% |

| Anglo American | 7% |

| ArcelorMittal | 7% |

| UPM-Kymmene | 6% |

| Stora Enso | 4% |

| Boliden | 3% |

| Tenaris | 3% |

| Mondi | 3% |