SPDR ETF Dow Jones - DIA - 23/03/2018

Stratégie court terme : Négative (20%) / Tendance -

Stratégie long terme : Positive (90%) / Tendance =-

Caractéristiques de l’ETF

L'ETF DIA (SPDR) réplique l'indice Dow Jones Industrial Average qui est composé des 30 principales valeurs américaines, les « blue chip », sélectionnées selon l’importance de leur capitalisation boursière. L’ETF DIA est actuellement le tracker de référence pour répliquer le plus prestigieux et ancien indice américain avec des frais limités à 0,17% et un encours sous gestion de 21 145M$.

La réplication de l'indice est directe (physique) et il y a une politique de distribution des dividendes sur une base mensuelle.

ETFs alternatifs : CIND (iShares en USD)

Indice & composantes

Pour une valeur américaine, intégrer le Dow Jones est considéré comme une consécration, tant il faut être établi pour y parvenir, ainsi n’y siègent que les sociétés emblématiques de l’Amérique comme IBM, Coca Colas, Boeing ou Goldman Sachs. L’intérêt de cet indice est en premier lieu la qualité et la robustesse de ses composantes tandis que la capitalisation boursière moyenne en son sein est de 236md$, avec une pondération sectorielle équilibrée dont les 3 principaux secteurs sont les valeurs industrielles (24,2%) ou l’on retrouvera des grands noms comme 3M, Dupont de Nemours ou Boeing, les valeurs financières (16.8%) avec les grandes banques américaines, le secteur technologique (17%) incluant les valeurs les plus établies comme IBM, Apple et Microsoft.

Le DJIA est un indice beaucoup plus étroit que le S&P500 et peut se révéler plus volatile, par exemple lorsque les valeurs financières sont sous pression. Les multiples du Dow Jones sont actuellement autour de 20x les résultats 2018, ce qui est clairement dans la moyenne haute (historiquement entre 15 et 20x) mais doit être mis en regard d’une croissance de l’économie supérieure à 2% dans un contexte de taux encore bas et d’une industrie sensible aux cours du pétrole qui vient d’entamer sa remontée. L’indice a affiché régulièrement depuis quelques mois des plus hauts historiques, et a franchi récemment à la hausse le seuil des 25000 pts. L’indice a profité de l’élection de D.Trump et de ses promesses de programme massif d’infrastructure, de baisses d’impôts et de la déréglementation annoncée sur les banques qui bénéficie aussi à ces secteurs.

Le nouveau cycle de hausse des taux devrait rester progressif sauf si les signes d’inflation venaient à s’intensifier, tandis que le dollar est en train de baisser face à l’Euro et d’autres monnaies ce qui devrait bénéficier aux entreprises américaines, d’autant plus que les marges des entreprises sont en haut de cycle. La tendance haussière de l’indice qui dure depuis 8 ans semblent suggérer que la longévité du cycle est lié au couple faible taux/croissance modérée qui peut encore perdurer un certain temps.

Derniers développements

Le DJIA a progressé de 25,1% en 2017, et a baissé de 3,1% depuis le début de 2018. La FED a annoncé mercredi, comme prévu par la plupart des investisseurs, une hausse de 25pb de son principal taux directeur, le taux des fonds fédéraux a été relevé 1,50% à 1,75 et la FED considère que les perspectives économiques américaines se sont renforcées. Les taux sont attendus à 2,1% à la fin de 2018 (2 nouvelles augmentations comme prévu), puis à 2,9% à la fin de 2019 (3 augmentations ou 1 de plus qu'attendu) et 3,4% à la fin de 2020 (deux augmentations), comparativement à 2,1%, 2,7% et 3,1% respectivement en décembre.

Dans le même temps, D. Trump a provoqué la chute des marchés qui craignent une guerre commerciale après la signature d'un décret présidentiel établissant des barrières douanières sur 50 à 60 milliards de dollars de produits chinois importés aux Etats-Unis.

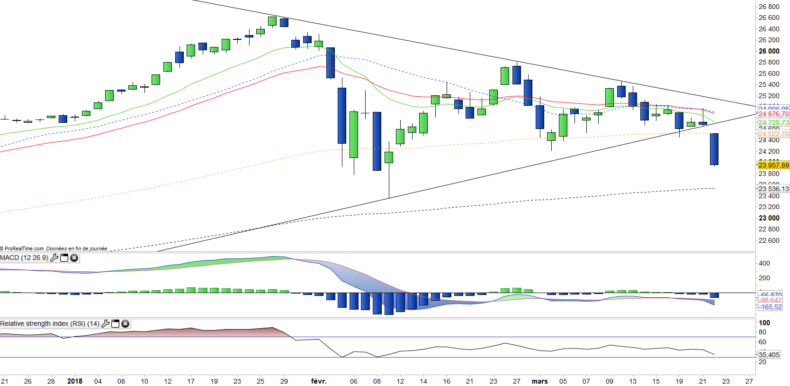

Données journalières

Le graphique journalier montre que le triangle de congestion a été cassé hier. Cette cassure est franche et ne nécessite pas de confirmation. La baisse devrait se poursuivre avec l'objectif immédiat de l'EMA200 situé à 23500 pts ou même le bas de février situé à 23300 pts. Cependant, l'objectif final pourrait être plus bas, autour de 22000 pts si les creux de février devaient être cassés.

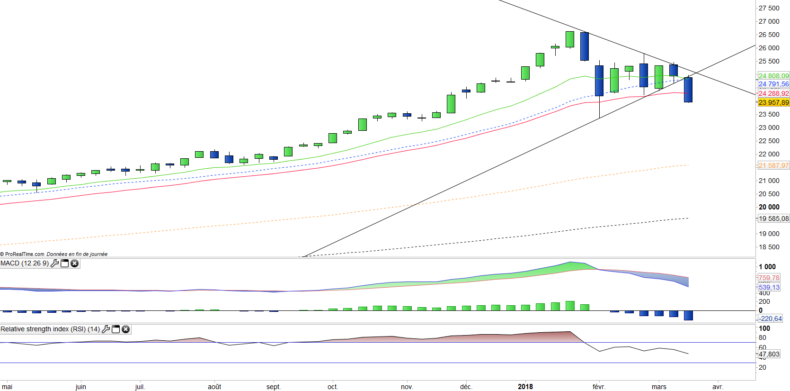

Données hebdomadaires

Sur le graphique hebdomadaire, nous pouvons voir que les prix ont cassé la MM26 hebdomadaire, ce qui lance un signal baissier d'horizon à moyen terme sur l'indice à confirmer en clôture hebdomadaire. Si c'était confirmé, cela ouvrirait un objectif à court terme autour de 23500 pts ou 23000 pts en extension dans un premier temps.

Objectifs de l’ETF

Accéder aux 30 plus grandes capitalisations US, principalement dans les secteurs Financier, Industriel et Technologique

Caractéristiques

| Date de lancement | 14/01/1998 |

| Frais | 0,17% |

| Emetteur | SPDR |

| Benchmark | Dow Jones Industrial Average |

| Code/Ticker | DIA |

| ISIN | US78467X1090 |

| UCITS | Non |

| Statut EU-SD | Oui |

| Monnaie | $ |

| Place de cotation | NYSE Arca |

| Encours du Fonds | 21 145 M$ |

| PEA | Non |

| SRD | Non |

| Dividende | distribué |

| Risque de change | Oui (€/$) |

| Nombre de sociétés | 30 |

| Risque | 3/5 |

Répartition géographique

| USA | 100% |

Répartition sectorielle

| Industrials | 24% |

| Information Technology | 18% |

| Financials | 17% |

| Consumer Discretionary | 14% |

| Health Care | 12% |

| Consumer Staples | 6% |

| Energy | 5% |

| Materials | 2% |

| Telecommunication Services | 1% |

Principales composantes

| Boeing | 10% |

| Goldman Sachs | 7% |

| 3M Company | 6% |

| UnitedHealth Group | 6% |

| Apple | 5% |

| Home Depot | 5% |

| McDonald's Corp | 4% |

| Caterpillar | 4% |

| IBM | 4% |

| Travelers Companies | 4% |