Amundi Global Luxury (GLUX) - 31/01/19

Stratégie court terme : Neutre (50%) / Tendance +

Stratégie long-terme : Positive (55%) / Tendance +

Caractéristiques de l’ETF

Le tracker GLUX (Amundi) réplique l’indice S&P Global Luxury, qui est composé des 79 plus importantes sociétés internationales de biens et de services liées au secteur du luxe. A noter que l’indice de référence de GLUX est coté en USD. L’ETF est coté en Euro, mais supporte de multiples effets de change compte tenu de sa répartition géographique. Malgré son ancienneté (2008), l’historique réel de GLUX est bref car jusqu’en février 2014 cet ETF répliquait l’indice MSCI Insurance.

Les frais de cet ETF sont faibles (0,25%), en particulier pour un tracker thématique et l’actif sous gestion est d’environ 50M€. La réplication est indirecte (via un swap) et la méthode de distribution des dividendes se fait par capitalisation. Le tracking error de cet ETF est très faible (0,09% en 3 ans).

ETFs alternatifs : VCR (Vanguard USD), DC6 (Amundi)

Indice et composantes

Cet indice est plutôt large, ce qui est renforcé par la diversité des sous-secteurs qui le composent. Sur les 52% que pèsent les 10 premières capitalisations, l’automobile de luxe (Daimler, BMW, Tesla) représente 13%, les spiritueux (Diageo, Pernod Ricard) 12% et le Luxe (LVMH, Richemont) 13%.

Mais GLUX donne également accès aux investisseurs à des secteurs comme les croisières de luxe (Carnival), l’habillement (Nike) et même les casinos et hôtels de Luxe (Las Vegas Sands). Toutes ces compagnies ont pour trait commun d’être des leaders mondiaux, disposant de marques très fortes, qui génèrent des marges élevées et délivrent régulièrement des niveaux de croissance très supérieurs au PIB mondial. Elles sont plus ou moins cycliques en fonction des compartiments -très cycliques pour la partie auto et hôtels, peu cyclique pour les spiritueux- mais ont un point commun, qui est une importante exposition à l’Asie et en premier lieu la Chine, tandis que les pays émergents deviennent le débouché principal, ainsi l’Inde le Brésil et la Russie prennent progressivement de l’importance.

La répartition géographique de GLUX en fait un bon outil de diversification sur la thématique du luxe. L’Europe pèse en effet pour près de 50% de la capitalisation de l’indice, suivie par les Etats-Unis (38%). Mais l’Asie est également représentée : Hong Kong, le Japon et la Corée pèsent ensemble près de 10%. L’Australie ferme la marche avec 2%.

GLUX a délivré une performance positive de 8,5% en 2014, 4,7% en 2015, 1,7% en 2016 et 22.1% en 2017 avant de consolider de 9% en 2018. Cet indice peut être volatile, comme en témoigne la forte correction intervenue entre avril 2015 et février 2016 (-28%) et légèrement supérieure à celle de l’indice stoxx600 (-26%), mais c’est avant tout une thématique de croissance liée au développement des économies émergentes, en premier lieu asiatiques.

Derniers développements

GLUX a enregistré une progression de 22,1% en 2017, soit plus du double de la performance du Stoxx600NR (10,6%) essentiellement grâce au moteur du luxe, mais a chuté de 9% en 2018 ce qui constitue toutefois une performance meilleure que le Stoxx600 (-10.7%). Le luxe est descendu de son piédestal au second semestre 2018 avec l’assombrissement des perspectives mondiales et en particulier des craintes sur l’économie chinoise. La Chine est en effet devenue le principal débouché des entreprises de luxe, en particulier pour les automobiles haut de gamme, les boissons et le prêt à porter.

Cependant les publications de résultats du T4 2018 sont rassurantes, à l’image de LVMH qui vient de publier des résultats conformes aux attentes et des perspectives solides. Pour l’instant, les inquiétudes du marché ne se sont pas vérifiées, et le ralentissement chinois n’a pas eu un impact aussi fort que prévu sur les résultats d’entreprise. Pour autant les attentes sur 2019 sont plutôt revues à la baisse ce qui pourrait dans un second temps limiter la hausse du marché après un retour à l’équilibre.

Données mensuelles

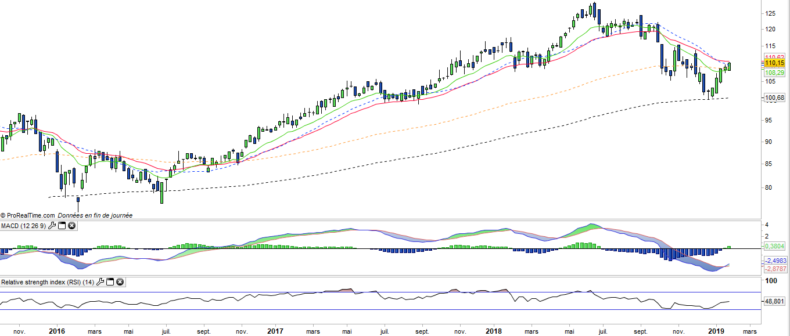

Le graphique mensuel montre une contre-attaque haussière en cours, avec un grand chandelier positif qui forme une structure de pénétrante haussière et permet d’envisager une poursuite du rebond. Les cours sont revenus au-dessus de la MME26 et un coup d’arrêt à été mis à la baisse. Les oscillateurs commencent à se retourner à la hausse, mais il en faudra plus pour parler de rétablissement. Le franchissement de la MME13 serait un pas important vers la reprise de la tendance haussière.

Données hebdomadaires

Sur le graphique hebdomadaire, on peut observer le retournement haussier qui s’est construit à partir du rebond sur la MME200. Les cours ont franchi l’oblique baissière, la MME100 et sont sur le point de franchir le dernier obstacle à savoir la MME26. Autre signe positif : le retournement du MACD pour la première fois depuis le mois de juin 2018. Ce retournement est bien engagé mais doit encore être confirmé par le franchissement effectif de la MME26.

Objectifs de l’ETF

GLUX est un ETF UCITS, coté en EUR, et qui cherche à répliquer l'indice S&P Global Luxury, dividendes nets réinvestis (80 sociétés)

Caractéristiques

| date lancement | 09/12/2008 |

| Frais | 0,25% |

| Benchmark | Indice S&P Global Luxury |

| Ticker | GLUX |

| Emetteur | Amundi |

| UCITS | Oui |

| Statut EU-SD | Hors périmètre |

| Devise | € |

| Place cotation | Euronext Paris |

| Encours du Fonds | 50 M€ |

| Dividendes | Capitalisés |

| PEA | Oui |

| SRD | Non |

| Risque de change | Oui |

| Nombre de sociétés | 80 |

| Risque | 3/5 |

Répartition géographique

| Etats-Unis | 38% |

| France | 21% |

| Allemagne | 12% |

| Royaume-Uni | 7% |

| Suisse | 6% |

| Hong Kong | 4% |

| Autres | 11% |

Répartition sectorielle

| Biens de consommation cyclique | 81% |

| Biens de consommation non cyclique | 19% |

Principales composantes

| LVMH | 8% |

| Daimler | 6% |

| Kering | 5% |

| Tesla | 5% |

| Richemont | 5% |

| Nike | 5% |

| Diageo | 5% |

| BMW | 4% |

| Pernod Ricard | 4% |

| Estée Lauder | 4% |