Lyxor stoxx 600 Net Return (MEUD) - 06/07/2018

Stratégie court terme : Positive (70%) / Tendance =

Stratégie long terme : Positive (90%) / Tendance =

Caractéristiques de l’ETF

L'ETF MEUD (Lyxor) créé en 04/2013 réplique l'indice STOXX600 Net Return qui est composé des 600 plus grandes valeurs européennes représentatives des principaux secteurs de la cote, tandis que les valeurs de la zone Euro représentent environ 54% de l’indice, il y a donc une exposition significative aux autres monnaies européennes, en particulier la Livre Sterling et le Franc Suisse.

Les frais de l’ETF MEUD sont faibles à 0,07% et l’encours sous gestion est de €1353M. La réplication est directe (physique) et il y a une politique de capitalisation des dividendes.

ETFs alternatifs : C6E (Amundi en Euro), ETZ (BNP Theam en Euro), EXSA (iShares en Euro)

Derniers développements

Le Stoxx600NR a terminé l’année 2017 sur une hausse de 10,6% justifiée par la progression à deux chiffres des résultats des entreprises.

L’année 2018 se traduit pour l’instant par une stabilité de l’indice (+0,3%), ce qui reflète les craintes de guerre commerciale provoquée par les Etats-Unis et qui pourraient impacter des secteur clé comme l’automobile. Des incertitudes politiques demeurent, avec une coalition allemande très fragilisée par la crise des migrants, un gouvernement populiste en Italie et un Brexit toujours plus incertain. Cependant le cycle économique reste bien orienté et les résultats des entreprises sont une nouvelle fois attendus en hausse de 8 à 10% cette année tandis que les valorisations restent raisonnables à environ 15x les bénéfices en cours.

Le potentiel de baisse parait donc limité mais la volatilité pourrait augmenter en fonction des événements, notamment liés à la guerre commerciale qui sévit désormais entre la Chine et les USA.

Indice & composantes

Le tracker MEUD (Lyxor) permet de répliquer l’indice de référence européen qui bénéficie d’une profondeur très importante avec 600 valeurs et d’une grande diversité par son exposition aux principaux secteurs et pays de l’union européenne, y compris en dehors de la zone euro.

Cet indice est une référence (benchmark) pour les marchés européens, et nous analysons son comportement boursier avec beaucoup d’attention car l’évolution de cet indice conditionne en partie notre stratégie sectorielle et géographique.

L’indice est assez équilibré dans sa pondération avec 4 grands secteurs qui représentent deux tiers de la capitalisation. En première position le secteur des biens de consommation cyclique et durable (23,6%) au sein duquel on retrouvera les géants de l’agro-alimentaire comme Nestlé ou AB-Inbev et les valeurs de luxe, cosmétique et prêt-à-porter comme LVMH ou Inditex ainsi que l’automobile ; les financières (19,8%) l’industrie (13,8%) et la santé (12,8%). Dans cet indice les valeurs liées à l’énergie ne représentent que 7,1% et les matières premières 8,2%.

Par ailleurs, il faut noter qu’il existe un certain niveau de risque de change dans cet indice constitué à 25,3% de valeurs anglaises et 13,1% de valeurs suisses, même si les valeurs concernées sont internationales et assez exposées au dollar. Le STOXX600 est très représentatif de l’économie européenne du fait de sa pondération sectorielle, qui fait la part moins belle au pétrole que dans certains indices nationaux (comme le CAC40), tandis que le secteur financier (banques + assurances) reste un compartiment clé avec près de 20% de la pondération mais sans atteindre le poids des indices italiens ou espagnols (c.33%). Cette pondération équilibrée permet à MEUD d'avoir une volatilité inférieure à celle des indices nationaux, car cet indice est beaucoup plus diversifié et sans biais sectoriel.

L’ETF MEUD présente l'intérêt de répliquer un indice plus large que l’Eurostoxx50 et qui intègre également des capitalisations moins importantes, mais au parcours plus dynamique. Le cycle économique européen est actuellement en cours de renforcement, ce qui est validé par les résultats d’entreprises supérieurs aux attentes depuis quelques mois. La BCE reste un facteur de stabilisation et la normalisation monétaire devrait être très progressive en l’absence d’inflation et malgré la Bundesbank qui souhaiterait une politique plus restrictive et la pression liée à la hausse des taux longs US.

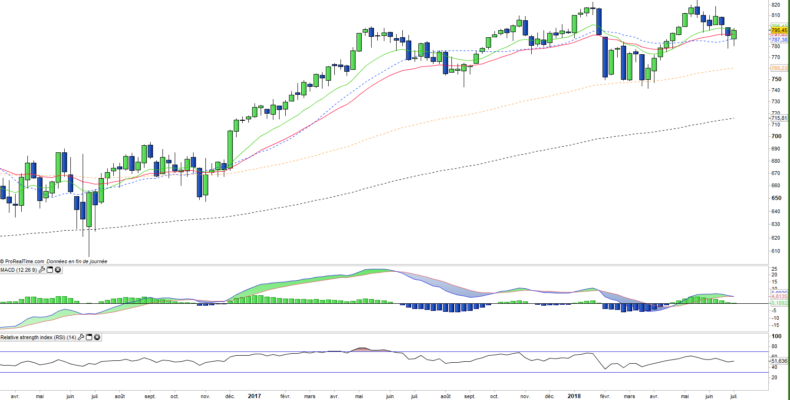

Données hebdomadaires

Le graphique hebdomadaire montre une tendance positive à horizon moyen terme, mais à l’intérieur d’une phase de correction. La correction est pour l’instant contenue par la MME20 située à 787 pts qui fait figure de niveau pivot. La hausse peut être relancée à partir de ce niveau, ou à l’inverse en cas de franchissement à la baisse, initier un mouvement baissier jusqu’à la MME100 située à 760pts. Les évènements liés à la guerre commerciale entre la Chine et les USA, ainsi que les résultats des entreprises devraient décider de cette orientation.

Données journalières

Sur le graphique journalier on peut remarquer la tentative actuelle de l’indice de mettre fin à la correction en cours. Le croisement positif du MACD est un facteur positif, mais il va falloir franchir la MME20 pour valider la reprise et sortir du schéma correctif. Plus globalement un retour en clôture au-dessus du niveau des 800 pts validerait la fin de la correction à court terme.

Objectifs de l’ETF

MEUD est un tracker qui cherche à reproduire la performance de l’indice de référence Stoxx600 qui regroupe les 600 principales sociétés européennes.

MEUD permet donc d'avoir accès à un indice très large, représentatif de l'ensemble des secteurs d'activité et sans biais sectoriel

Caractéristiques

| date lancement | 03/04/2013 |

| Emetteur | Lyxor |

| Frais | 0,07% |

| Benchmark | Stoxx 600 |

| Ticker | MEUD |

| ISIN | LU0908500753 |

| UCITS | Oui |

| Statut EU-SD | Hors périmètre |

| Devise | € |

| Place cotation | Euronext Paris |

| Encours du Fonds | 1353 M€ |

| Méthode de réplication | Directe (Physique) |

| Dividende | Capitalisé |

| PEA | Non |

| SRD | Non |

| Risque de change | Oui |

| Nombre de sociétés | 600 |

| Risque | 3/5 |

Répartition géographique

| Royaume Uni | 25% |

| France | 17% |

| Allemagne | 15% |

| Suisse | 13% |

| Pays-Bas | 6% |

| Espagne | 5% |

| Suède | 4% |

| Autres | 15% |

Répartition sectorielle

| Finance | 20% |

| Industrie | 14% |

| Biens de consommation durable | 13% |

| Santé | 13% |

| Biens de consommation cyclique | 11% |

| Matériaux | 8% |

| Energie | 7% |

| Autres | 15% |

Principales composantes

| Nestlé | 2% |

| HSBC | 2% |

| Novartis | 2% |

| Royal Dutch Shell | 2% |

| Total | 2% |

| Roche Holding | 2% |

| BP | 2% |

| British American Tobacco | 1% |

| SAP | 1% |

| Siemens | 1% |