Lyxor Euro Stoxx50 Net Return (MSE) - 22/01/2018

Stratégie court-terme : Positive (90%) / Tendance +

Stratégie long-terme : Positive (95%) / Tendance +

Caractéristiques de l’ETF

L’ETF MSE (Lyxor) permet de répliquer l’indice de référence européen EURO Stoxx50 Net Return qui est composé des 50 valeurs les plus importantes appartenant aux pays membres de la zone Euro, sélectionnées en fonction leur capitalisation boursière, leur liquidité et leur représentativité sectorielle. L'indice s'efforce de respecter une pondération par pays et par secteur économique reflétant au maximum la structure économique de la zone Euro.

L’ETF MSE supporte des frais de 0,2% et avec un encours de 7 538m€. La méthode de réplication est directe (physique) et il y a une politique de distribution semestrielle des dividendes.

ETF alternatifs : EUE (Ishares en Euro), C50 (Amundi en Euro).

Indice & composantes

Cet indice est dominé par le couple franco-allemand qui représente environ 70 % de la capitalisation de l’indice, les 30% restants surtout pour les pays du sud de l’Europe (principalement Italie et Espagne) ainsi que le Benelux.

Les 10 premières valeurs représentent environ 37% de l’indice et sont de très grandes capitalisations boursières de l’ordre de 100md€, dont 6 sociétés allemandes (Siemens, SAP, Bayer, BASF, Allianz et Daimler) et 3 françaises (Total, Sanofi et BNP).

L’indice est assez équilibré d’un point de vue des secteurs, dont le plus représenté est celui des financières (23,1%), suivi de l’Industrie (15,2%), des biens de consommation cycliques (11.7%) et durables (10.3%) ainsi que la santé (8,9%).

S’agissant de valeurs de la zone euro, il n’y a pas de risque de change direct, toutefois s’agissant de grandes sociétés présentes à l’échelle globale il y a une sensibilité aux monnaies dont l’Euro/dollar en premier lieu.

L’Euro Stoxx50 est représentatif de l’économie de la zone euro du fait de sa pondération sectorielle, qui fait la part moins belle à l’énergie que dans certains indices nationaux (comme le CAC40), tandis que le secteur financier (banques + assurances) reste un compartiment clé mais sans atteindre le poids des indices italiens ou espagnols (environ 33%).

La volatilité de l’Euro Stoxx50 est plutôt moins forte que celle des indices nationaux, du fait de la diversification géographique, l’absence de biais sectoriel et la plus grande inertie due à la taille des capitalisations boursières. Si on compare l’Eurostoxx50 avec le Stoxx600, on trouvera un indice beaucoup plus concentré sur le cœur de la zone euro et les grandes capitalisations boursières, plus étroit également géographiquement du fait de l’absence du Royaume-Uni, de la Suisse et des pays nordiques.

Le cycle politique reste un paramètre important pour la zone et s’est montré pour l’instant particulièrement favorable, avec la victoire des libéraux aux Pays-Bas puis en France, et a priori une grande coalition en Allemagne. Le principal risque politique de la zone Euro reste l’Espagne qui doit faire face aux ambitions d’indépendance de la Catalogne tandis que l’Italie doit voter le 4 mars 2018.

Derniers développements

L’Euro Stoxx50 a enregistré en 2017 une hausse de 9,6%, un peu inférieure à celle du Stoxx600 (+10,6%) qui a profité de la hausse des pays du Nord.

L’année 2018 commence fort avec une progression qui atteint déjà 4,2% portée par les excellentes statistiques économiques (indices PMIs Markit et indice de confiance des ménages et des entreprises au plus haut) et les perspectives de résultats de entreprises, dont la progression est estimée à 10% en 2018.

Une autre bonne nouvelle vient de tomber, c’est le vote positif du SPD pour la formation d’une grande coalition avec le CDU/CSU ce qui ne semblait pas acquis. Ce vote va permettre à l’Europe de redémarrer et d’avancer sur les réformes. Le point négatif à court terme va certainement être un nouveau renforcement de l’Euro/Dollar, d’autant plus qu’aux USA le shutdown du gouvernement a été annoncé ce WE.

L’indice profite actuellement du fort momentum des secteurs cycliques, comme l’automobile, l’énergie et la chimie, mais aussi des financières qui profitent de la perspective de hausse des taux d’intérêts.

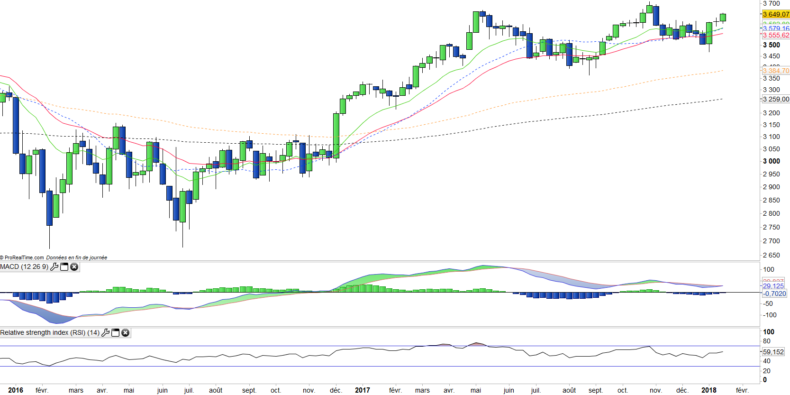

Données mensuelles

Le graphique mensuel montre une tendance de long terme haussière et en phase d’accélération après le rebond sur la M13E qui a donné lieu à la formation d’un chandelier positif au mois de janvier (à confirmer en clôture mensuelle). Cette tendance ne donne aucun signe de faiblesse et il n’y a pas de tension sur les oscillateurs technique, le potentiel haussier est donc significatif et la tendance devrait se poursuivre vers les sommets de 2015 dans un premier temps.

Données hebdomadaires

Sur le graphique hebdomadaire, les indicateurs sont également haussiers et les cours arrivent bientôt dans une zone de résistance à 3700 pts puis à 3800 pts qu’il faudra franchir avant de s’attaquer aux plus hauts de 2007 qui sont encore loin à 5 500 pts. Le MACD semble sur le point de se retourner à la hausse, un point positif à surveiller dans les prochains jours.

Objectifs de l’ETF

MSE est un ETF qui réplique la performance de l’indice de référence Euro Stoxx50 qui regroupe les 50 principales sociétés européennes de la zone Euro.

C’est donc un indice global européen qui est représentatif des principaux pays de la zone Euro, avec un poids important pour le couple franco-allemand (70%).

Caractéristiques

| date lancement | 19/02/2001 |

| Frais | 0,20% |

| Benchmark | Euro Stoxx 50 Net Return |

| Emetteur | Lyxor |

| Ticker | MSE |

| ISIN | FR0007054358 |

| UCITS | Oui |

| Statut EU-SD | Hors périmètre |

| Devise | € |

| Place cotation | Euronext Paris |

| Encours du Fonds | 7 553 M€ |

| Méthode de réplication | Directe (Physique) |

| Dividende | Distribution |

| PEA | Oui |

| SRD | Oui |

| Risque de change | Non |

| Nombre de sociétés | 50 |

| Risque | 3/5 |

Répartition géographique

| France | 36% |

| Allemagne | 33% |

| Espagne | 10% |

| Pays-Bas | 7% |

| Italie | 5% |

| Belgique | 3% |

| Royaume Uni | 3% |

| Autres | 3% |

Répartition sectorielle

| Finance | 23% |

| Industrie | 15% |

| Biens de consommation cyclique | 12% |

| Biens de consommation durable | 10% |

| Santé | 9% |

| Technologies de l'information | 7% |

| Matériaux | 7% |

| Autres | 17% |

Principales composantes

| Total | 5% |

| Siemens | 4% |

| Banco Santander | 4% |

| SAP | 4% |

| Allianz | 4% |

| BASF | 4% |

| Bayer | 3% |

| Sanofi | 3% |

| BNP Paribas | 3% |

| Daimler | 3% |