iShares Russel 2000 ETF - IWM - 17/12/2018

Stratégie court terme : Négative (0%) / Tendance -

Stratégie long terme : Négative (30%) / Tendance -

pour accéder à nos achats / ventes sur les indices

Caractéristiques de l’ETF

L'ETF IWM (Ishares) réplique l'indice RUSSELL 2000 qui est un sous-ensemble de l’indice Russell 3000 constitué des 3 000 plus grandes sociétés américaines représentant environ 98 % de la capitalisation boursière US. L’indice Russell 2000 ne représente qu’environ 10 % de la capitalisation boursière du Russell 3000 et est constitué d’environ 2 000 entreprises à petite capitalisation (2.2Md$ en moyenne). L’indice Russell 2000 cherche à être vraiment représentatif du segment des valeurs moyennes, et est entièrement reconstitué chaque année afin de garantir que les plus grandes capitalisations ne faussent pas les performances et que les caractéristiques des sociétés correspondent réellement au segment des valeurs moyennes.

L’ETF IWM est actuellement le tracker de référence pour répliquer cet indice « small cap » américain avec des frais limités à 0,19% et un encours sous gestion de 41 456 M$. La réplication est directe (physique) et il y a une politique de distribution des dividendes sur une base trimestrielle.

ETFs alternatifs : VTWO (Vanguard en USD), RUS2 (Lyxor en USD)

Indice & composantes

L’indice Russell 2000 est un indice très large qui permet d’adresser de manière profonde l’univers des valeurs moyennes américaines. L’intérêt de cet indice est en plus du nombre élevé de composantes, caractérisé par la grande diversité des secteurs adressés : les financières (18%), le compartiment technologique (14%), l’industrie (15%), la santé (16%) et les biens de consommation (12%) sont les principaux secteurs, dans un indice très équilibré au final et très représentatif de l’économie américaine.

On peut remarquer néanmoins que les thématiques de croissance sont plus représentées, par rapport à des secteurs considérés comme défensifs comme par exemple l’énergie (4%), les utilities (4%) ou les télécommunications (3%) qui sont historiquement lourdement représentés dans les grands indices comme le Dow Jones par exemple.

Les multiples de valorisation du Russell 2000 ne sont actuellement pas vraiment plus élevés que ceux des indices des grandes valeurs. Par ailleurs, les sociétés qui composent le Russell2000 sont souvent des sociétés qui sont déjà bien structurées à l’international et donc en position de profiter pleinement de la reprise du cycle mondial mais qui sont aussi de par leur taille moyenne plus sensibles au cycle économique. Le faible écart de valorisation par rapport aux grands indices peut apparaître comme une opportunité dans la mesure où l’écart de croissance pourrait être assez conséquent si la croissance américaine reste robuste.

Le cycle de hausse des taux restera, selon les dernières déclarations de la FED, progressif et ne devrait pas constituer une menace à court terme, mais de nombreux risques pèsent sur la croissance économique US dont le cycle pourrait arriver à sa fin d’ici 2020.

Derniers développements

Le Russell 2000 est en baisse de 7.8% depuis le début de l’année (contre -2.8% pour le S&P500), après une progression de 13% en 2017 (contre +19.4% pour le S&P500).

Le Russell 2000 est actuellement le compartiment le plus faible du marché américain, qui confirme l’aversion au risque des investisseurs. La tendance baissière qui s’installe sur le Russell2000 constitue souvent un indicateur avancé de la chute des indices des grandes valeurs, en particulier sur des anticipations de chute de la croissance voire d’une récession avec un impact plus prononcé sur la la thématique des valeurs de croissance. Les marchés semblent privilégier à nouveau des thématiques dites « value » offrant des dividendes et une certaine sécurité des résultats comme le secteur des Utilities ou des Télécoms plutôt que des valeurs offrant un potentiel de croissance élevé à des multiples exigeants.

Le P/E moyen de l’indice se situe actuellement à 16x les résultats à 12 mois contre 16x pour le S&P500 ce qui reste acceptable sauf si la dynamique des profits s’affaiblit ou bien se retourne. L’investissement sur le Russell 2000 revient donc à un pari sur la croissance des USA en 2019, sur laquelle les risques s’accumulent depuis quelques mois en raison de la guerre commerciale entre la Chine et les USA.

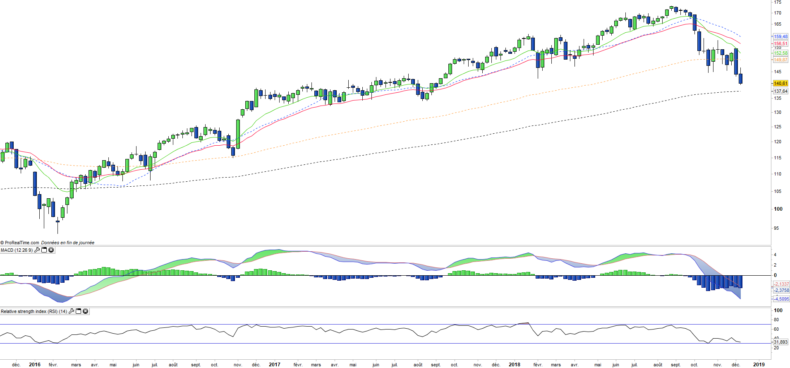

Données mensuelles

Le graphique mensuel montre une relance de la baisse sous la forme d’un puissant chandelier baissier en formation sur le mois de décembre, qui devra être confirmé en fin de mois. Les corrections précédentes, en 2012 et 2016 sont venues systématiquement s’arrêter sur la MME100 qui est située 16% plus bas, ce qui montre que la phase de baisse a encore du potentiel. Les oscillateurs sont baissiers mais avec encore beaucoup de marge à la baisse.

Données hebdomadaires

Sur le graphique hebdomadaire, on peut observer qu’une deuxième jambe de baisse est en construction après la rupture de la MME100, et le pull-back sur les MME13 et 26 qui a relancé la tendance baissière. Les cours arrivent sur un nouveau support matérialisé par la MME200, non loin d’une zone importante de soutien autour des 130$. Les oscillateurs sont en zone de survente marquée ce qui devrait favoriser la formation d’un rebond sur les supports.

Objectifs de l’ETF

IWM est un ETF coté en USD, qui réplique l'indice US Russel 2000 (2 015 sociétés américaines)

Caractéristiques

| Date lancement | 22/05/2000 |

| Frais | 0,19% |

| Benchmark | Russel 2000 |

| Ticker | IWM |

| ISIN | US4642876555 |

| Devise | $ |

| UCITS | Non |

| Place cotation | NYSE |

| Encours du Fonds | 41 456 M$ |

| Méthode de réplication | Directe (Physique) |

| Dividende | Distribution |

| PEA | Non |

| SRD | Non |

| Risque de change | Oui (€/$) |

| Nombre de sociétés | 2 015 |

| Risque | 3/5 |

Répartition géographique

| USA | 100% |

Répartition sectorielle

| Finance | 18% |

| Santé | 16% |

| Industrie | 15% |

| Technologies de l'information | 14% |

| Biens de consommation cyclique | 12% |

| Immobilier | 8% |

| Energie | 4% |

| Autres | 10% |

Principales composantes

| Etsy Inc | 0.4% |

| Integrated Device Technology | 0.3% |

| Five below | 0.3% |

| BLK CSH FND Treasury SL Agency | 0.3% |

| Haemonetics Corp | 0.3% |

| Idacorp | 0.3% |

| Ciena Corp | 0.3% |

| Hubspot Inc | 0.3% |

| Planet Fitness Inc | 0.2% |

| Livanova Plc | 0.2% |