Lyxor Emerging Markets (LEM) - 21/01/19

Stratégie court terme : Positive (70%) / Tendance +

Stratégie long terme : Positive (60%) / Tendance +

Caractéristiques de l’ETF

L'ETF Lyxor LEM (UCITS), créé en 04/2007 cote en Euro sur Euronext et réplique l'indice MSCI Emerging Markets Net Total Return Index. Les valeurs de l'indice MSCI Emerging Markets Net Total Return Index sont sélectionnées pour représenter 85% de la capitalisation boursière de la zone Pays émergents, tout en reflétant la diversité économique de ce marché. C’est un indice mondial composé de 1123 valeurs, et dont 26% de la capitalisation provient de la Chine.

Les frais de cet ETF s’établissent à 0,55% et le montant des actifs sous gestion est d’environ 1360M€. La méthode de réplication est indirecte (via un swap) et il y a une méthode de capitalisation des dividendes.

ETFs alternatifs : EEM (iShares en USD), AEEM (Amundi en EURO)

Derniers développements

En 2017, l’indice a réalisé une performance de 20.9% mais a corrigé de -10.5 % en 2018.

Depuis le début de l’année l’indice des émergents est au rebond et enregistre une hausse de 6.1%. La forte pression sur les marchés émergents en fin d’année est surtout liée à l’Asie en général et la Chine en particulier, du fait de la guerre commerciale avec les USA qui a un fort impact sur la 2ème économie mondiale qui dépend fortement des importations. Les espoirs d’accord commercial ont alimenté le rebond en début d’année, alors que la Chine et les USA se sont donnés 90 jours pour trouver un accord.

Dans le même temps l’Amérique Latine (environ 13% de l’indice) s’est redressée significativement depuis l’automne, ce qui correspond aux élections brésiliennes et les espoirs d’amélioration de l’économie qui l’accompagnent. La baisse des taux longs US depuis quelques semaines et la stabilisation du dollar sont des facteurs positifs pour l’attractivité des pays émergents.

Indice & composantes

L’ETF LEM réplique un indice large composé de 1123 valeurs issues de 28 pays.

La zone la plus représentée est l’Asie avec 70% de la capitalisation de l’indice dont 26% pour la Chine et 14% pour la Corée du Sud et 9% pour l’Inde. Les grandes économies Sud-Américaine (Brésil 8 %), Africaines (Afrique du Sud : 6%) et du Moyen-Orient sont représentées dans l’indice en fonction des capitalisations boursières. Les deux secteurs principaux sont la technologie (14% de l’indice) et les financières (24%).

Les 10 premières valeurs de l’indice ne représentent que 21% de la capitalisation de l’indice (Tencent est la première capitalisation avec 4,8%) et le risque spécifique valeurs est donc assez faible.

Les pays émergents peuvent être corrélés dans leur évolution boursière, cependant il y a également des logiques inverses. Par exemple un bon nombre de pays africains, du Moyen-Orient ou d’Amérique du Sud sont liés au cours du pétrole tandis que l’Inde a une corrélation inverse, car elle importe la quasi-totalité de son énergie.

La croissance mondiale est aujourd’hui menée par les pays émergents qui représentent près de 40% du PIB mondial, avec en premier lieu l’Inde (7% de croissance) et la Chine (6%). Ces deux géants émergents sont respectivement 5e et 2e économies mondiales en 2018. A côté de ces deux grandes économies qui rassemblent à elles deux 40% de la population mondiale, un certain nombre de grandes économies en devenir comme le Brésil, l’Indonésie, la Turquie ou le Mexique ont des parcours plus chaotiques du fait de problèmes politiques (Turquie, Brésil) ou de problèmes spécifiques, à l’instar du Mexique en conflit commercial avec les USA (mais qui semble en cours de résolution).

Les pays émergents sont beaucoup plus solides financièrement et économiquement qu’il y a 20 ans lors de la crise de 1998, et ont souvent un endettement moindre et des déséquilibres budgétaires moins importants que les pays développés du fait de systèmes sociaux moins généreux et d’une démographie plus dynamique.

Données hebdomadaires

Le graphique hebdomadaire montre une figure en double creux (W) dont la ligne de cou des 10€ est sur le point d’être franchie, ce qi ouvrirait un objectif dans la zone des 11€. Les cours ont refranchi l’ensemble des moyennes et les oscillateurs se sont retournés à la hausse. Reste donc à confirmer le retournement par le franchissement de la ligne de cou et le croisement des MME13 et 26.

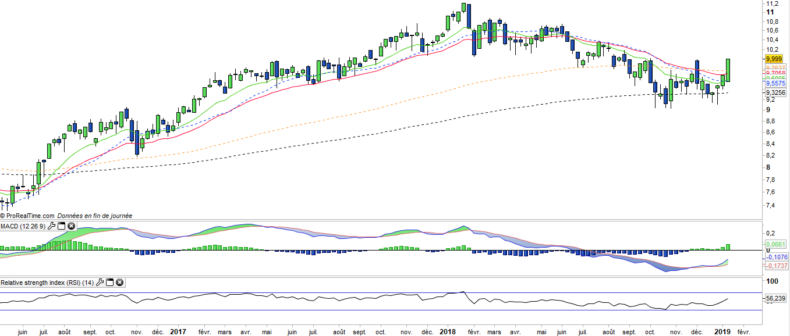

Données journalières

Le graphique journalier montre un retournement à la hausse sur un horizon court terme, qui a permis à l’indice de franchir à la fois les moyennes à court terme (MME13 & 26) et long terme (MME100 et 200) en l’espace de quelques jours. Le mouvement est puissant et la rupture de l’oblique baissière laisse envisager un retour sur les plus hauts historiques dans les prochaines semaines.

Objectifs de l’ETF

LEM est un ETF UCITS, coté en €, et qui cherche à répliquer l'indice MSCI Emerging Markets Net Total Return (1123 sociétés de Pays émergents)

Caractéristiques

| date lancement | 18/04/2007 |

| Emetteur | Lyxor |

| Frais | 0,55% |

| Benchmark | MSCI Emerging Markets Net Total Return index |

| Ticker | LEM |

| ISIN | FR0010429068 |

| UCITS | Oui |

| Statut EU-SD | Hors périmètre |

| Devise | € |

| Place cotation | Euronext Paris |

| Encours du Fonds | 1 319 M€ |

| Méthode de réplication | indirecte (via un swap) |

| Dividende | Capitalisé |

| PEA | Non |

| SRD | Oui |

| Risque de change | Oui |

| Nombre de sociétés | 1 128 |

| Risque | 4/5 |

Répartition géographique

| Chine | 26% |

| Corée du Sud | 14% |

| Taiwan | 11% |

| Inde | 9% |

| Brésil | 8% |

| Afrique du Sud | 6% |

| Hong Kong | 4% |

| Russie | 4% |

| Autres | 18% |

Répartition sectorielle

| Finance | 25% |

| Technologies de l'information | 15% |

| Services de communication | 12% |

| Biens de consommation cyclique | 11% |

| Energie | 8% |

| Matériaux | 8% |

| Biens de consommation durable | 7% |

| Autres | 15% |

Principales composantes

| Tencent | 5% |

| Samsung Electronics | 4% |

| Alibaba Group | 4% |

| Taiwan semiconductor | 3% |

| Naspers | 2% |

| China Construction Bank | 2% |

| China Mobile | 1% |

| Ind & Comm Bank of China | 1% |

| Itau Unibanco Holding | 1% |

| Baidu.com | 1% |