Lyxor stoxx 600 Net Return (MEUD) - 10/09/2018

Stratégie court terme : Négative (30%) / Tendance -

Stratégie long terme : Positive (80%) / Tendance -

Caractéristiques de l’ETF

L'ETF MEUD (Lyxor) créé en 04/2013 réplique l'indice STOXX600 Net Return qui est composé des 600 plus grandes valeurs européennes représentatives des principaux secteurs de la cote, tandis que les valeurs de la zone Euro représentent environ 54% de l’indice, il y a donc une exposition significative aux autres monnaies européennes, en particulier la Livre Sterling et le Franc Suisse.

Les frais de l’ETF MEUD sont faibles à 0,07% et l’encours sous gestion est de 1 487M€. La réplication est directe (physique) et il y a une politique de capitalisation des dividendes.

ETFs alternatifs : C6E (Amundi en Euro), ETZ (BNP Paribas Easy en Euro), EXSA (iShares en Euro)

Derniers développements

Le Stoxx600NR a terminé l’année 2017 sur une hausse de 10,6% justifiée par la progression à deux chiffres des résultats des entreprises. L’année 2018 se traduit pour l’instant par une légère baisse de l’indice (-1,6%), ce qui est lié aux inquiétudes sur la guerre commerciale menée par les Etats-Unis et qui pourraient impacter directement des secteur clé comme l’automobile ou la pharmacie et qui déstabilise de plus en plus les pays émergents dont dépend la croissance de nombreux secteurs d’activité.

Les incertitudes politiques augmentent également avec un gouvernement italien qui inquiète les marchés en s’efforçant de s’affranchir de Bruxelles et un Brexit toujours plus incertain.

Le cycle économique reste pour l’instant bien orienté mais les risques sont en très nette augmentation, avec des facteurs de volatilité croissants dus au « facteur Trump ». Le point positif reste la qualité des résultats d’entreprises attendus en hausse de 8 à 10% cette année tandis que les valorisations restent raisonnables à environ 15x les bénéfices en cours.

Le risque actuel est plus un risque de volatilité accrue qu’un risque de récession qui semble faible étant donné la politique accommodante des banques centrales.

Indice & composantes

Le tracker MEUD (Lyxor) permet de répliquer l’indice de référence européen qui bénéficie d’une profondeur très importante avec 600 valeurs et d’une grande diversité par son exposition aux principaux secteurs et pays de l’union européenne, y compris en dehors de la zone euro.

Cet indice est une référence (benchmark) pour les marchés européens, et nous analysons son comportement boursier avec beaucoup d’attention car l’évolution de cet indice conditionne en partie notre stratégie sectorielle et géographique.

L’indice est assez équilibré dans sa pondération avec 4 grands secteurs qui représentent deux tiers de la capitalisation. En première position le secteur des biens de consommation cyclique et durable (23%) au sein duquel on retrouvera les géants de l’agro-alimentaire comme Nestlé ou AB-Inbev et les valeurs de luxe, cosmétique et prêt-à-porter comme LVMH ou Inditex ainsi que l’automobile ; les financières (20%) l’industrie (14%) et la santé (13%). Dans cet indice les valeurs liées à l’énergie ne représentent que 7,1% et les matières premières 8,2%.

Par ailleurs, il faut noter qu’il existe un certain niveau de risque de change dans cet indice constitué à 25% de valeurs anglaises et 14% de valeurs suisses, même si les valeurs concernées sont internationales et assez exposées au dollar. Le STOXX600 est très représentatif de l’économie européenne du fait de sa pondération sectorielle, qui fait la part moins belle au pétrole que dans certains indices nationaux (comme le CAC40), tandis que le secteur financier (banques + assurances) reste un compartiment clé avec près de 20% de la pondération mais sans atteindre le poids des indices italiens ou espagnols (33%). Cette pondération équilibrée permet à MEUD d'avoir une volatilité inférieure à celle des indices nationaux, car cet indice est beaucoup plus diversifié et sans biais sectoriel.

L’ETF MEUD présente l'intérêt de répliquer un indice plus large que l’Eurostoxx50 et qui intègre également des capitalisations moins importantes, mais au parcours plus dynamique. Le cycle économique européen est actuellement en cours de renforcement, ce qui est validé par les résultats d’entreprises supérieurs aux attentes depuis quelques mois. La BCE reste un facteur de stabilisation et la normalisation monétaire devrait être très progressive en l’absence d’inflation et malgré la Bundesbank qui souhaiterait une politique plus restrictive et la pression liée à la hausse des taux longs US.

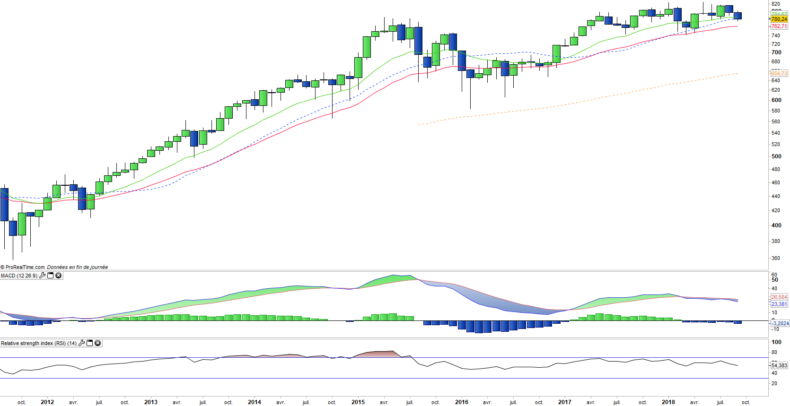

Données mensuelles

Le graphique mensuel montre une tendance qui s’essouffle sous la résistance des 820 pts après plusieurs tentatives de dépassement. Les oscillateurs affichent des divergences baissières (assez marquées sur le RSI) ce qui renforce les risques de correction. Dans un premier temps les cours devraient être arrêtés par la MME26, mais son enfoncement pourrait augurer d’un changement de tendance à long terme pour la première fois depuis 2012.

Données hebdomadaires

Sur le graphique hebdomadaire, on peut remarquer l’affaiblissement de la tendance de moyen terme qui pourrait se concrétiser par un croisement des MME13 et 26 à la baisse tandis que les oscillateurs se sont déjà retournés à la baisse. Les cours sont encore protégés par la MME100 qui constitue la résistance majeure. En cas d’enfoncement, le trading range 820/750 pts valide depuis mars 2017 serait enfoncé par le bas et ouvrirait un potentiel baissier d’environ 10%.

Objectifs de l’ETF

MEUD est un tracker qui cherche à reproduire la performance de l’indice de référence Stoxx600 qui regroupe les 600 principales sociétés européennes.

Caractéristiques

| date lancement | 03/04/2013 |

| Emetteur | Lyxor |

| Frais | 0,07% |

| Benchmark | Stoxx 600 |

| Ticker | MEUD |

| ISIN | LU0908500753 |

| UCITS | Oui |

| Statut EU-SD | Hors périmètre |

| Devise | € |

| Place cotation | Euronext Paris |

| Encours du Fonds | 1 487 M€ |

| Méthode de réplication | Directe (Physique) |

| Dividende | Capitalisé |

| PEA | Non |

| SRD | Non |

| Risque de change | Oui |

| Nombre de sociétés | 600 |

| Risque | 3/5 |

Répartition géographique

| Royaume Uni | 25% |

| France | 17% |

| Allemagne | 15% |

| Suisse | 14% |

| Pays-Bas | 6% |

| Espagne | 5% |

| Suède | 4% |

| Autres | 14% |

Répartition sectorielle

| Finance | 20% |

| Industrie | 14% |

| Biens de consommation durable | 13% |

| Santé | 13% |

| Biens de consommation cyclique | 11% |

| Matériaux | 8% |

| Energie | 7% |

| Autres | 15% |

Principales composantes

| Nestlé | 3% |

| HSBC | 2% |

| Novartis | 2% |

| Royal Dutch Shell | 2% |

| Total | 2% |

| Roche Holding | 2% |

| BP | 2% |

| British American Tobacco | 1% |

| SAP | 1% |

| Siemens | 1% |