Indice Russel 2000 - RTYXXXX - 19/06/19

Tendance court terme : Négative (35/100)

Tendance long terme : Positive (70/100)

pour accéder à nos achats / ventes sur les indices

Profil de l'indice

L’indice Russell 2000 est un indice très large qui permet d’adresser de manière profonde l’univers des valeurs moyennes américaines.

L’intérêt de cet indice est en plus du nombre élevé de composantes, caractérisé par la grande diversité des secteurs adressés : les financières (18%), le compartiment technologique (15%), l’industrie (15%), la santé (15%) et les biens de consommation (12%) sont les principaux secteurs, dans un indice très équilibré au final et très représentatif de l’économie américaine. On peut remarquer néanmoins que les thématiques de croissance sont plus représentées, par rapport à des secteurs considérés comme matures comme par exemple l’énergie (3.6%), les utilities (3.4%) ou les télécommunications (3.2%) qui sont historiquement lourdement représentés dans les grands indices comme le Dow Jones par exemple.

Les sociétés qui composent le Russell 2000 sont souvent des sociétés qui sont déjà bien structurées à l’international et donc en position de profiter pleinement de la reprise du cycle mondial. Ces sociétés, sont de par leur taille moyenne plus sensibles au cycle économique. Le Russell 2000 progresse de 12.5% depuis le début de l’année (contre +15.2% pour le S&P500), après une baisse de 12,2% en 2017 (contre -6.2% pour le S&P500). Le spread Russell2000/S&P500 redevient négatif à court terme, tandis que les investisseurs sont très attentifs à ces divergences, car la baisse ou l’essoufflement de tendance du Russell 2000 est souvent vue comme un indicateur avancé de la chute des indices des grandes valeurs. Le Russell 2000 est considéré comme un « amplificateur de la tendance ».

Les divergences peuvent difficilement s’expliquer par les biais sectoriels, et plus naturellement par l’intérêt de la thématique des valeurs de croissance en fonction de la politique de la FED sur la hausse des taux et de la vigueur de l’économie US. L’inflexion négative sur l’indice est clairement attribuable au ralentissement anticipé de l’économie américaine, voire d’une récession malgré les baisses de taux de la FED.

Instruments : IWM, VTWO (Vanguard en USD), RUS2 (Lyxor en USD)

Données mensuelles

Sur le graphique mensuel on peut voir qu’une rechute de l’indice s’est produite après le rebond étendu du début d’année. La configuration technique se dégrade et l’indice semble nettement plus faible que les 3 autres grands indices US. Le rapprochement des moyennes mobiles 13 & 26 fait craindre un croisement à forte implication négative. Le rebond en cours doit dépasser le niveau du chandelier du mois de mai pour relancer la reprise entamée en début d’année de manière crédible.

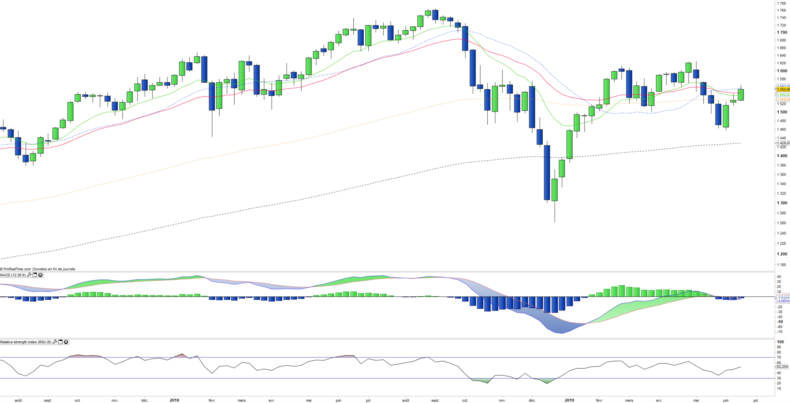

Données hebdomadaires

Le graphique hebdomadaire montre un retournement baissier sur l’horizon moyen terme. Les MME12 et 26 se sont croisées à la baisse et le MACD s’est à la fois retourné tout en retraversant sa ligne de zéro à la baisse. Un retour vers les moyennes est en train de se produire, mais il en faudra nettement plus pour inverser la tendance. La configuration technique de l’indice est en train de s’affaiblir significativement depuis le mois de mai.

Répartition géographique

| USA | 100% |

Répartition sectorielle

| Finance | 17% |

| Santé | 16% |

| Industrie | 15% |

| Technologies de l'information | 15% |

| Biens de consommation cyclique | 12% |

| Immobilier | 8% |

| Matériaux | 4% |

| Autres | 10% |

Principales composantes

| Array Biopharma | 0.3% |

| Trade Desk Inc | 0.3% |

| Etsy Inc | 0.3% |

| Five Below Inc | 0.3% |

| Planet Fitness Inc | 0.3% |

| Coupa Software | 0.3% |

| Hubspot | 0.3% |

| Ciena Corp | 0.3% |

| Cree Inc | 0.3% |

| Woodward Inc | 0.3% |